経営者なら知っておきたい所得拡大促進税制とは?

今回はよく改正がある所得拡大促進税制に関して解説いたします。

所得拡大促進税制とは?

所得拡大促進税制は頻繁に改正があるため直近の制度の概要と改正案の概要を説明します。

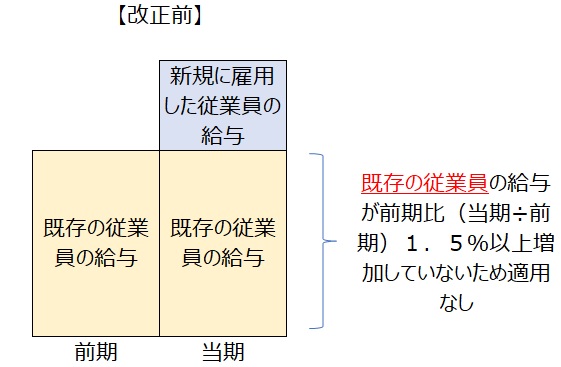

改正前

制度の趣旨

適用を受けようとする事業年度及びその前事業年度において継続して雇用されていた従業員(雇用保険の一般被保険者であるパート・アルバイト含む)の給与が前年度比で1.5%増加している場合に適用があります。つまり、2年以上(事業年度が1年の場合)雇用している従業員の給与を一定割合以上アップ(昇給や賞与による増加)している場合に税額を減額することによって支援しますよと言う制度です。

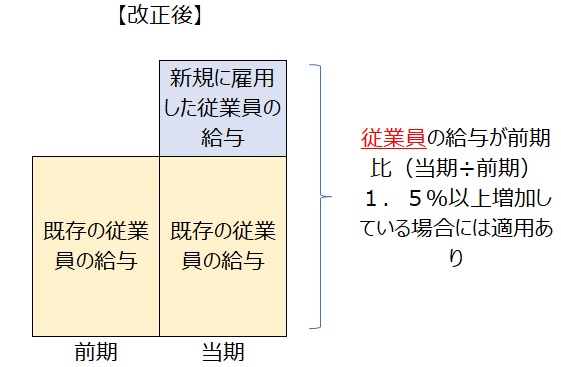

改正後

制度の趣旨

適用を受けようとする事業年度及びその前事業年度において企業全体の従業員(雇用保険の一般被保険者であるパート・アルバイト含む)の給与が前年度比で1.5%増加している場合に適用があります。つまり、当事業年度と前事業年度の従業員の給与を比較して一定割合増加した場合に税額を減額することによって支援しますよという制度です。

改正前との違い

改正前の制度は既存の従業員の給与が増加している場合に適用がありましたが、改正後は既存の従業員の給与は据え置いているものの、新規に従業員を雇用した場合に給与が増加して要件を満たせば所得拡大促進税制の適用が受けられるようになりました。

これは、新型コロナウィルスの影響により雇用環境が悪化する中で、新規に従業員を雇用し給与総額を増加させた場合にも一定の優遇をすることを目的としております。

図解すると下記の通りです。

経営者が知っておいた方が良い理由

では、なぜ上記のようなことを経営者が知る必要があるのかといいますと実は所得拡大促進税制等のよく改正があるものは間違いや適用自体を失念することがあります。そして、所得拡大促進税制の適用を失念したことを確定申告書の提出期限後に発見しても更正の請求(税額の返還を求めること)はできません。

これは、所得拡大促進税制は適用しなければならない規定ではなく、適用できる規定であるため適用を失念して申告したとしても、適用はしない意思表示をしたものとして取り扱われるため税額の返還を求めることはできません。(厳密に言えば、本法であるとか、特別措置法であるとかの違いはありますがそこまでの理解は必要ありません)

本来であれば税理士事務所から所得拡大促進税制がある旨を経営者に伝え、必要な情報の提供を受けることが必要ですが、人材の教育が追い付いていない事務所も一定数あるのが現状です。

そして、仮にミスがあったとしても過大に税額控除をしている場合以外は税務調査時に指摘はされません。つまり、適用を失念したことに気づくタイミングは税理士のセカンドオピニオンを受けるか、経営者が一定の節税に関する知識を習得するかしかありません。

まとめ

今回は所得拡大促進税制に関して解説いたしましたが、あくまで経営者に理解していただきたい部分を中心に解説しておりますので、実際に制度の適用を受ける際には専門家にご相談ください。

簡単にポイントを整理すると、一つは改正によりこれまで制度の適用を受けられなかった事業者も適用を受けられる可能性があるということ、もう一つは、税理士事務所と顧問契約をしているとしても確実ではない点です。ですので、前期と比較して従業員の給与が増加している場合(又は増加する予定がある場合)には税理士事務所の担当者に所得拡大促進税制に関して質問してみましょう。