保証付融資とプロパー融資の違い

今回は、保証付融資とプロパー融資の違いに関して解説いたします。

そもそも信用保証協会とは?

保証付融資を理解するためには少し遠回りになりますが、信用保証協会とは何かを知っているとより理解が深まります。

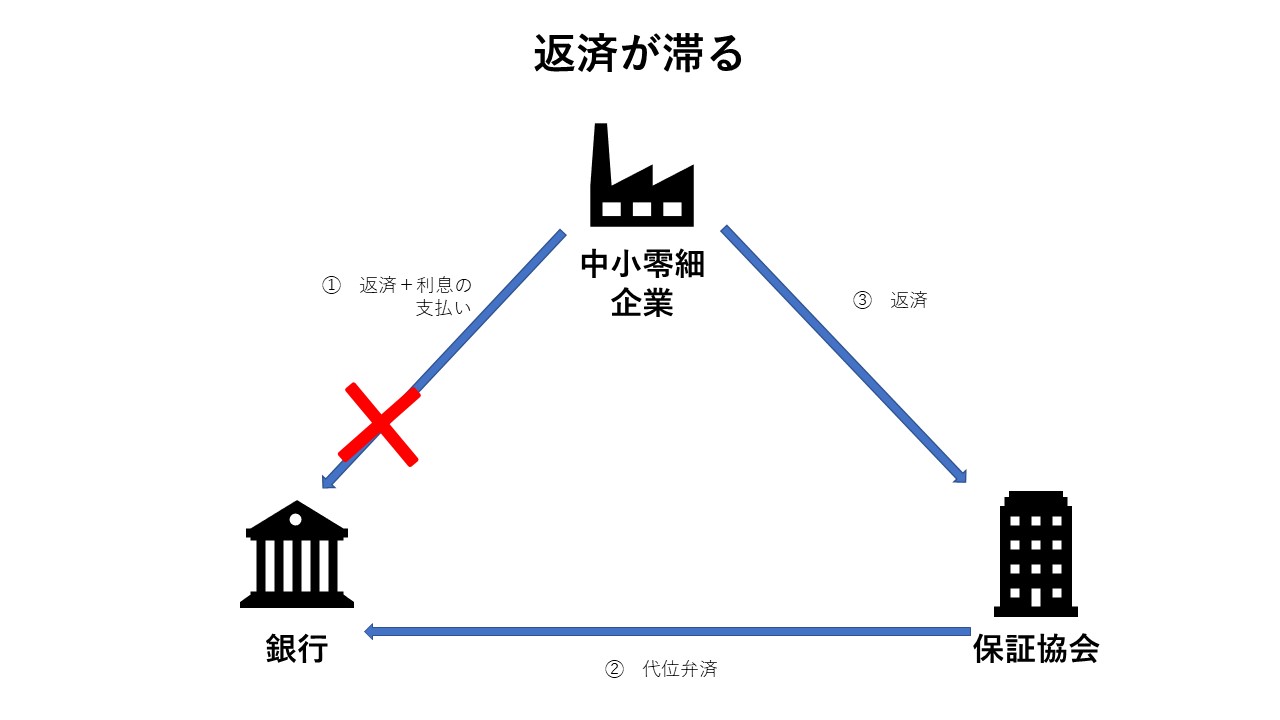

信用保証協会とは、中小零細企業が市中の金融機関から円滑に資金調達ができるように支援する事を目的とした公的機関です。具体的には、企業が銀行からお金を借りその後返済ができなくなった場合に代わりに返済を行ってくれます。(金融機関には保証協会が返済を行いますが、企業は保証協会に返済を行う必要があります。)

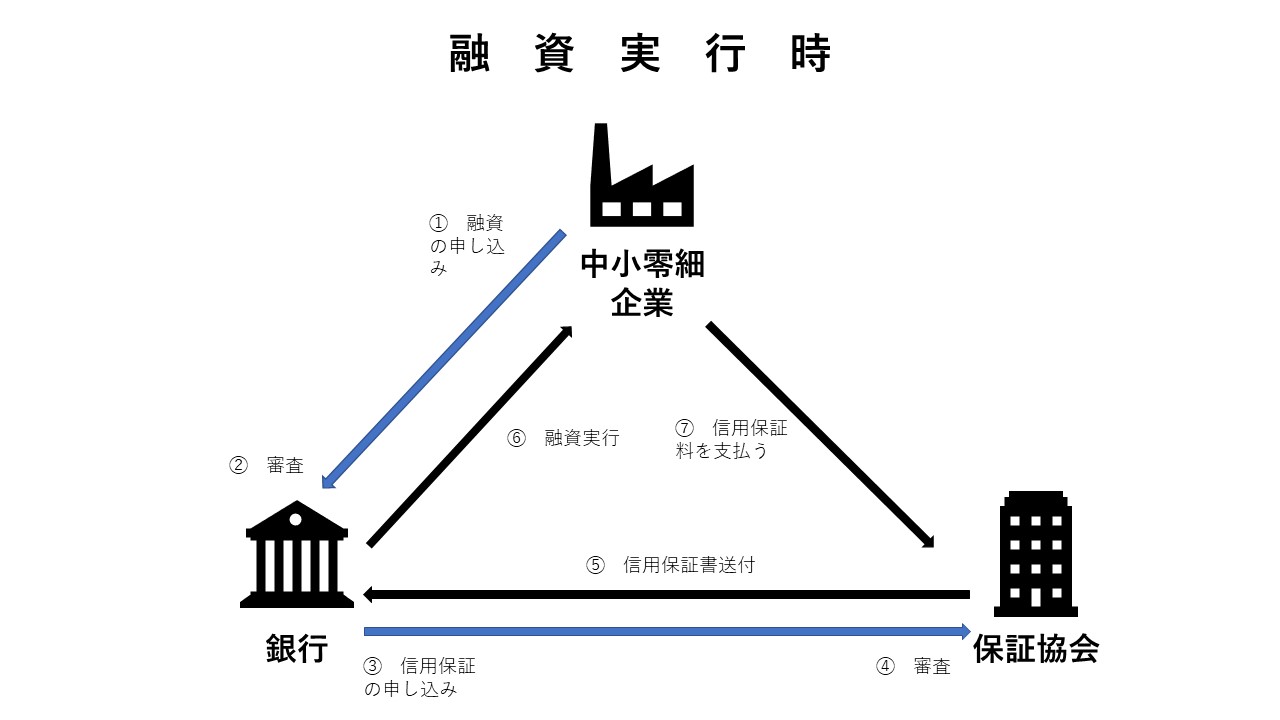

保証付融資の流れ

図解すると下記の通りです。

※基本的には上記の図のように、銀行に融資を申し込んで銀行を経由して保証協会に申し込みが行われますがその逆もあります。

※⑦信用保証料の支払いは実際には金融機関を経由して保証協会に支払われます。

上記の図のように銀行からすると、融資を行って返済が滞った場合においても信用保証協会がその一部(融資額の80%~100%)を代位弁済してくれるため、融資が実行しやすくなります。

ただし、保証には限度額(無担保8千万円、担保ありで2億8千万円)があり、会社の規模、業種、組織形態によって利用できないこともあります。

プロパー融資

次にプロパー融資とは、信用保証協会の保証なしに銀行が企業へ融資することを言います。当然返済が滞った場合には融資した銀行がそのリスクをすべて負担します。ですので、融資が実行されるための審査は保証付融資と比較して厳しくなります。

また、保証付融資に比べてプロパー融資は銀行のリスクが格段に増加するため、銀行と取引関係を継続していればいずれ提案されるものではありません。ですので、プロパー融資を受けるための戦略が重要になります。具体的には、複数の金融機関と取引を行い金融機関同士で競争させることにより、プロパー融資を引き出すことが効果的です。

まとめ

保証付融資とプロパー融資の比較表は下記の通りです。

| 保証付融資 | プロパー融資 | |

| 審査の厳しさ | プロパー融資よりは厳しくない | 厳しい |

| 利率 | プロパー融資より高い | 保証付融資より低い |

| 融資限度 | 無担保の場合には8,000万円まで、担保がある場合には2億8,000万円まで ※ただし、災害や大規模な経済危機が生じている場合には別枠の保証枠が設けられることがある |

上限なし(ただし、金融機関の内規による) |

| 利子・保証料 | 銀行の利子+信用保証料 | 銀行の利子 |

| 融資対象 | 中小零細企業や創業後間もない企業 ※一定の規模の大企業は利用できない ※一般社団法人(NPO・医療法人除く)等の非営利団体は利用できない |

大企業・経営状態良好な中堅企業 ※創業後間もない企業や実績が十分でない中小零細企業は融資が受けづらい |

上記の表のとおり、プロパー融資が受けられるのならばプロパー融資を受けるべきです。ただし、プロパー融資は受けるにはただ銀行と取引関係を続けていれば提案されるものではありません。プロパー融資を受けるためには複数の銀行と良好な関係を築いて銀行間の競争の中でプロパー融資の提案を受けるための戦略が必要です。